Ese megatambo —tiene unas 13.000 vacas— instalado en Durazno se autoabastece y produce diariamente 530.000 litros de leche. Al año exporta 21.300 toneladas de producto en polvo y el excedente de leche fluida (entre 1,5 y 2 millones de litros al mes) lo vende a una media docena de industrias pequeñas y medianas. “Los colegas tienen una falta importante, porque la producción (primaria) quedó rezagada de la capacidad instalada”, explicó Berruti. Y señaló que algunas industrias trabajan a la mitad de sus posibilidades, lo que les hace “muy difícil mantener la operación” de forma eficiente.

Indicó que el incremento del valor de la leche en tambo fluctúa por la falta de materia prima y el alza del valor del commodity, que hoy está por encima de la media histórica de los últimos 10 años (de US$ 3.400 la tonelada para la leche en polvo entera). Esta semana los precios en el mercado internacional oscilaron en torno a los US$ 4.400 por tonelada.

El gerente anunció que Estancias del Lago expandirá su producción primaria con la incorporación de unos 400 animales este año. A mediano plazo, la empresa tiene en estudio un proyecto de crecimiento con unas 3.000 vacas más, para los próximos años, que justificaría una “ampliación industrial”. Eso forma parte de un proyecto “en carpeta” para su análisis de unos US$ 50 millones de inversión que prevé no solo una expansión del volumen sino de las mercaderías que podrían llegar a producir, comentó.

Menos leche y más cara

El precio que pagan las plantas por la materia prima subió “muchísimo” en los últimos meses, dijo una fuente industrial.

Entre enero de 2020 y marzo del 2022 el alza del precio que la industria paga al tambero fue de 49% (pasó de $ 12,05 a $ 17,92 por litro). “Un incremento de esa índole es inusual e histórico”, apuntó, y lo atribuyó al valor internacional y también al “mayor esfuerzo” que Conaprole puso en el precio en un momento de elecciones de autoridades en esa empresa —la de mayor peso en el sector— efectuadas en diciembre pasado.

Si se analiza un período más corto, entre abril pasado y el mismo mes del 2021, el precio de la leche pagada a los productores subió 19% en pesos y 27% en dólares, señaló un informe reciente del Instituto Nacional de la Leche (Inale). Y considerando solo este año, el precio pasó de $ 15,91 en enero a $ 17,92 en abril. Lo que representa ese precio pagado respecto del valor facturado por las industrias aumentó a 65% (promedio de enero-marzo pasado), desde 60% un año atrás, analizó ese organismo. Eso implica que “más de la mitad de la facturación” se destina a pagar la materia prima, acotó un industrial.

En el primer cuatrimestre la remisión a las plantas procesadoras totalizó 580 millones de litros, lo que significó una disminución de 1,1% respecto a igual período de 2021. A su vez, en enero-marzo la comercialización por parte de la industria totalizó 515 millones de litros de leche equivalente (utilizada para los principales productos elaborados), un 5,4% más que en igual lapso de 2021. De ese volumen, 27% tuvo por destino el mercado interno y 73% la exportación.

Hasta abril, las colocaciones en el exterior superaron los US$ 259 millones (24% más que el año pasado), principalmente por el alza del precio de manteca, leche en polvo descremada y entera y queso.

Las ventas en el mercado interno en el primer cuatrimestre fueron por US$ 106 millones, un incremento de 6% contra igual lapso del 2021.

El plan estratégico

En un foro organizado por el Inale la semana pasada en la Torre de Telecomunicaciones, el presidente del instituto, Juan Vago, habló del plan estratégico en el que se trabaja para aumentar 50% la producción de leche en el país en un plazo de 15 años. El jerarca afirmó el viernes 3 en el programa Diario rural de Radio Rural que “es un piso” que se puede “hacer mucho más rápido, en tres o cinco años”. Explicó que, para lograrlo, es preciso que las cuencas establecidas incorporen tecnología para crecer en productividad pero también desarrollar nuevas zonas de tambos, porque “la lechería bien manejada tiene márgenes que pueden competir con cualquier cultivo, incluso con la forestación”.

Vago acotó que si bien el aumento de la producción lechera es uno de los principales objetivos del plan, también se pretende mejorar la inserción internacional para el sector, incluir el valor ambiental e incorporar a personas jóvenes al “negocio lechero”.

Un ejecutivo del sector opinó que el objetivo del Inale es “muy razonable” siempre que no se sigan cerrando tambos y si se vuelve más intensiva la producción con inversión e innovación. La línea trazada, agregó, prevé un incremento promedio de 4% de litros por año, de acuerdo a los métodos y modelos de producción.

En línea con lo dicho por Vago, esa fuente informó que, además del desarrollo productivo, se discute en el Inale cómo mejorar el acceso a los mercados con una “marca país”, o incluso a través de un “consorcio” entre industrias que puedan colocar juntas mayor volumen.

Berruti opinó que lograr ese incremento de producción es posible mejorando inclusive los modelos pastoriles y “camas calientes” para las lecheras. Pero advirtió que es “impensado colocar en el exterior un 50% más de producto” si el país no logra los tratados de libre comercio que se propone, por ejemplo, con China. Explicó que Nueva Zelanda es el principal competidor en ese mercado asiático: actualmente tiene una cuota de entre 300.000 y 400.000 toneladas al año sin pagar arancel y en 2024 podrá venderle en esas condiciones cantidades ilimitadas. Mientras, Uruguay exporta lácteos a China con un gravamen del 10%.

“Todo el crecimiento productivo que se planifica tiene que estar acompañado por logros en tratados que nos den igualdad de condiciones con los principales polos productivos”, recalcó Berruti.

Por su parte, Pablo Coll, gerente general de la industria Granja Pocha, evaluó que la política definida es un plan “ambicioso pero necesario para que las empresas más pequeñas puedan sobrevivir”. A su juicio, el “desafío” es lograr que dentro de ese crecimiento “se puedan destinar ciertos volúmenes” para que las plantas de menor porte aprovechen la capacidad instalada en la elaboración de “productos de mayor valor agregado y no solo de leche en polvo”.

Apuntó que la “creciente concentración” ha “erosionado la competitividad de las pequeñas industrias generando enormes dificultades para retener a los productores lecheros”.

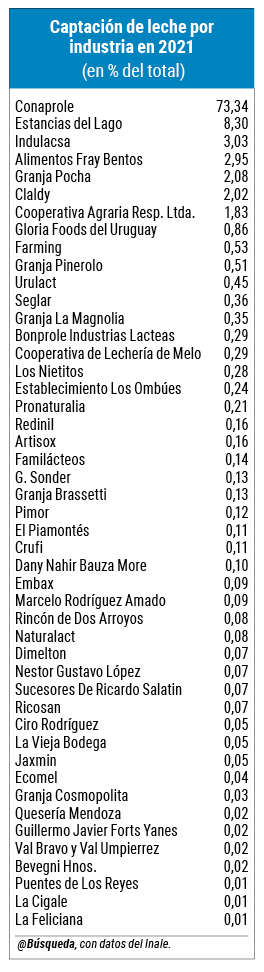

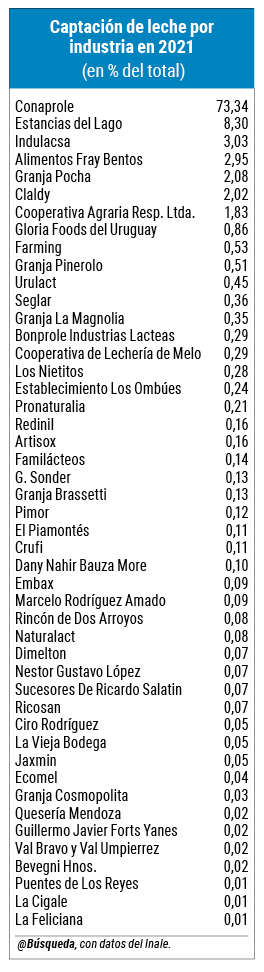

Según datos del Inale, en 2021 casi el 85% de la materia prima la procesaron tres industrias: 73% Conaprole, 8% Estancias del Lago y 3% Indulacsa. El resto se distribuyó entre cuatro fábricas con en torno a 2% de la leche (Alimentos Fray Bentos —AFB—, Granja Pocha, Claldy y Cooperativa Agraria de Responsabilidad Limitada) y otras 40 de pequeño porte.

La pelea y los márgenes

El último bajón en la producción de leche se produjo con la retirada de la multinacional Olam de Uruguay el año pasado, que afectó tanto a Conaprole como a AFB. Esta última industria comenzó a operar en 2017 con una planta para producir fórmulas infantiles y leche en polvo.

Una fuente del sector comentó que AFB está visitando a “todos los productores de forma continua” para ofrecer a aquellos que se sumen como nuevos proveedores un precio $ 1,5 mayor al que paga el mercado por litro ($ 17,92). Así, agregó, lograron “robar” varias decenas de miles de litros por día a otras plantas. Pero, según el informante, esa política no podría sostenerla en el largo plazo, ya que AFB trabaja por debajo de su capacidad y arrastra deudas financieras con bancos de plaza.

Una de las industrias perjudicadas por esa competencia perdió en los últimos meses 20.000 litros diarios, lo que le significa US$ 4 millones menos de facturación al año, indicó la fuente.

Esa situación es vista con preocupación por otras empresas. “El pelearse entre industrias por litros de leche solo genera un incremento del valor” de la materia prima, advirtió Coll. Dijo que para este año Granja Pocha estima llegar a los 120.000 litros diarios, en promedio, incrementando en torno a 5% el volumen de leche a procesar por la “mayor producción” de los remitentes propios y por la compra de leche a “alguna empresa”. Esta industria destina el 20% de la leche para elaborar quesos para la exportación, aunque la rentabilidad de los negocios con el exterior es “sensiblemente menor” que en el mercado interno, aseguró. Por eso, explicó el gerente, la empresa va “regulando” el canal exportador en función del “crecimiento y oportunidades” a nivel doméstico. A su juicio, es preciso un “equilibrio” para “no perder competitividad”.