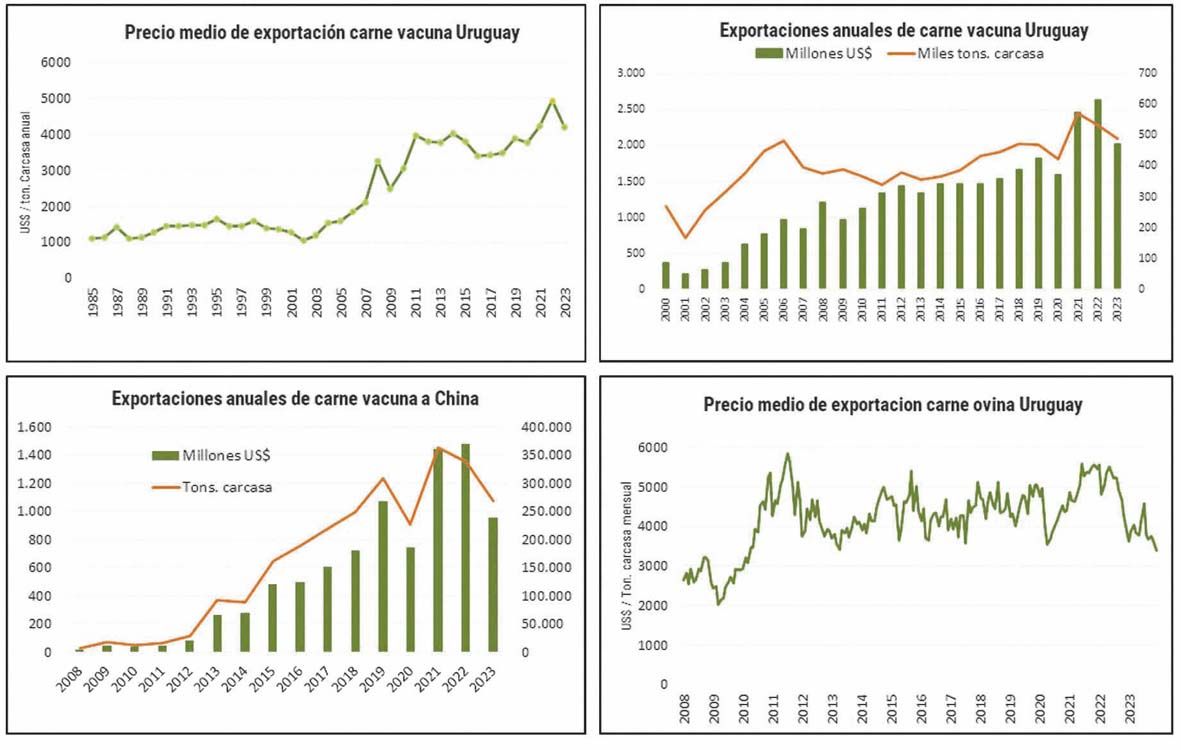

Las exportaciones de carne vacuna se sostienen por tercer año consecutivo por encima de US$ 2.000 millones, algo que fuera de este trienio nunca se había conseguido en la historia de la carne bovina.

En 1985 Uruguay exportó US$ 114 millones de carne vacuna. Para el 2008 recién pudo cruzar los US$ 1.000 millones exportados. Desde 2021 está en la zona de los US$ 2.000 millones. Una referencia que puede sostenerse el año próximo con el empujón de las lluvias que reverdecieron el país y tal vez un rebrote de la economía de China en el segundo semestre de 2024.

El volumen exportado ha caído este año 8%, de 533.000 a 490.000 toneladas, pero será el tercero mayor de la historia, con una superficie ganadera mucho menor a la de otros tiempos.

Y el precio que parece decepcionante cerrará algo por debajo de US$ 4.200 por tonelada, pero también tendrá medalla de bronce en el recuento histórico, solo superado por el récord de 2022 y el muy buen precio de 2021. Es inédito que ocurran tres años consecutivos con un precio de exportación por encima de los US$ 4.000 por tonelada.

El contraste con 2022 obedece a comparar con un período en el que Brasil no pudo exportar a China por la ocurrencia de dos casos de vaca loca. Una situación coyuntural que tal vez hizo pensar a muchos que el novillo sobre los US$ 5 por kilo en cuarta balanza y la tonelada a US$ 5.000 habían llegado para quedarse.

“Hay que tener claro qué fue lo que pasó”, señaló Mesa, que el 13 de diciembre presentó en las VIII Jornadas de Economía su informe Los Números de la Ganadería. “Lo que pasó es que Brasil estuvo ausente del mercado chino por seis meses, por temas sanitarios, y China tuvo que salir a cumplir con su demanda; eso generó una presión al alza de los precios que los llevó a niveles récord durante algunos meses”, dijo.

Exceptuando ese período, los precios de la carne congelada con hueso y sin hueso están dentro de los promedios de los últimos 10 años, apuntó Mesa. El precio “normal” de importación de China de largo plazo está en US$ 3.450 por tonelada. El precio de exportación de este año promediará US$ 3.580 y el de 2022 había estado “fuera de norma” a US$ 4.457 por tonelada.

La baja de precios de China tuvo una compensación en la fortaleza del mercado de Estados Unidos. En el primer cuatrimestre de 2023 la exportación a China venía cayendo casi 30%. Preocupaba seriamente el exceso de stocks y la reducción de consumo tras el tardío impacto de la pandemia de Covid 19 en ese país, y una recuperación que estaba siendo mucho más lenta de lo esperado.

Brasil y Argentina siguieron exportando grandes volúmenes a China. Los envíos desde Australia crecieron fuerte a medida que se aproximaba la sequía generada por El Niño, un factor que sigue complicando en las exportaciones. En un mercado internacional donde la mayoría de los factores jugaban en contra, el diferencial lo marcó Estados Unidos.

En ese mercado tan importante a nivel mundial, tanto por sus exportaciones como por sus importaciones, el stock ganadero está en el nivel mínimo de varias décadas y la oferta de carne es muy baja. En paralelo la economía interna sigue firme y con avidez por consumir.

Eso llevó a que las exportaciones de Uruguay a Estados Unidos crecieran fuerte este año, más de 20%, y junto a un crecimiento de las ventas a Canadá permitan un factor de amortiguación ante las dificultades en China. El boicot de Occidente a Rusia también ha permitido una reactivación de ese mercado, aunque con volúmenes reducidos, pero marcando que puede ser un mercado de cierta importancia en 2024.

Mientras China cae de 340.000 a 270.000 toneladas, Estados Unidos sube de 77.000 a 92.000 toneladas, y Canadá de 10.000 a 16.000 toneladas. En tanto Rusia, que prácticamente no importó carne uruguaya el año pasado, fue sumando hasta llegar a 2.500 toneladas este año. Es decir, China sigue siendo el principal comprador de carne uruguaya por mucha distancia, lleva más de la mitad de las toneladas que Uruguay exporta.

Del mismo modo, las ventas a la Unión Europea tienen un leve aumento, de 38.000 a 40.000 toneladas. Es un volumen interesante, porque es el de mayor precio por tonelada, y porque en la eventualidad de que en febrero próximo se logre un acuerdo de libre comercio, los cupos de exportación pueden empezar un proceso de ampliación.

La competencia es cada vez mayor, y a medida que no se abren nuevas puertas en Asia –el mercado en mayor crecimiento en consumo de carne vacuna– la rivalidad exportadora irá probablemente en aumento.

Esta semana Paraguay empezó a exportar carne refrigerada a Estados Unidos, de modo que ese mercado que 20 años atrás se abrió exclusivamente en el Mercosur para Uruguay ahora tiene a los cuatro países compitiendo.

Paraguay no tiene relaciones diplomáticas con China, porque sostiene su vínculo con Taiwán, pero en el resto del Mercosur la lucha por hacerse un lugar en el mercado de China es muy dura.

Brasil creció en el volumen colocado este año y espera seguir haciéndolo en 2024. El presidente de la Asociación Brasileña de Frigoríficos (Abrafrigo), Paulo Mustefaga, dijo al portal Valor que el volumen de envíos de carne vacuna debería finalizar 2023 con un aumento del 4% al 5%, a pesar de la baja de precios que hará que los ingresos caigan alrededor de un 20%. Los brasileños proveen el 41% de la carne vacuna que importan los chinos y esperan seguir creciendo en volumen en 2024.

Por otra parte, China abrió durante 2023 el mercado para el ingreso de carne de Bolivia, país que aumentó fuertemente sus exportaciones hacia ese destino. También Colombia logró el ingreso este año al mercado chino, con lo que hay una potencial disputa por precios, que puede ser muy dura.

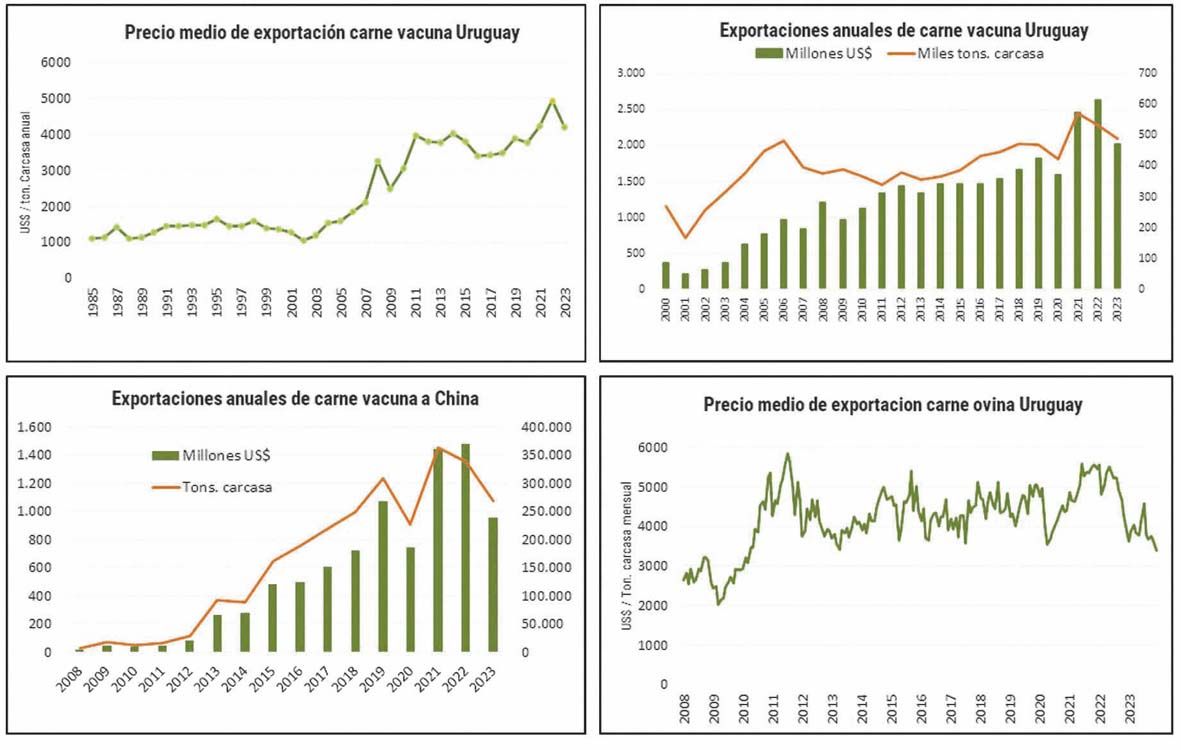

A la competencia de otros países de Sudamérica se suma con mucha más fuerza la de Australia, que tras años de buenas lluvias atraviesa una sequía importante en buena parte de su área ganadera, y está exportando a precios muy bajos tanto carne vacuna como carne ovina. Aunque la presión de las ventas de Australia se hacen notar más en la carne ovina, también suman un factor bajista para la carne vacuna uruguaya, que se mantendrá durante 2024.

También cabe notar la baja de las ventas a Israel, que cayeron 27% en volumen, particularmente afectadas por la conmoción que causó en la vida de ese país el ataque sufrido el 7 de octubre, y que generó una interrupción parcial de un comercio que depende de la llegada a Uruguay de las cuadrillas kosher para la faena.

Exportación de ganado en pie

La caída de las exportaciones de carne se ven parcialmente compensadas por dos factores. En primer lugar, la exportación en pie tuvo un aumento importante, lo que en definitivamente cabe considerar como exportaciones de carne vacuna, más allá de que sea a través de animales vivos.

La sequía y la baja de precios frenaron a la ganadería. En el primer semestre de este año la actividad de la industria cayó marcadamente. La recuperación de la actividad, particularmente en el último trimestre, llevó a que la caída de la faena cierre el año solo 4% por debajo respecto a 2022.

Lo que no se pudo exportar como carne en gancho sale en pie y estas exportaciones crecieron fuerte, destinadas principalmente a Turquía, una corriente que se mantendrá fuerte en la medida que el precio de exportación se mantenga bajo y los invernadores no puedan convalidar un precio alto del ternero.

Las exportaciones de ganado en pie se triplicaron este año, de menos de 100.000 a 300.000 cabezas. Esto lleva a que el 2023, a pesar de todas las dificultades, haya sido un año de alta extracción ganadera, como explicó en la conferencia de prensa de presentación de datos el gerente de información de Inac, Jorge Acosta.

Con una faena que cerrará el año en 2,3 millones, la salida comercial de 2,6 millones de vacunos significa una extracción elevada; aunque no tanto como la de ovinos que, a pesar de un muy pobre precio de exportación, están siendo faenados a un ritmo que el propio Inac calificó en la conferencia de prensa de “insostenible”.

Ovinos y consumo interno

La faena de ovinos se situará en casi 1,5 millones de animales, a la que se suma la faena predial para conformar una tasa de extracción de casi 30%. Previsiblemente volverá a bajar el stock de ovinos el año próximo; en 2023 cayó por primera vez por debajo de 6 millones de cabezas.

Esa tendencia de los ovinos contrasta con la estabilidad de los vacunos, que ante la adversidad externa tuvieron otro factor compensatorio en el aumento del consumo en el mercado interno. Si consideramos a Uruguay como un destino más de la carne uruguaya, quedaría segundo detrás de China. Y con precios más accesibles el consumo de carne subió. En carne vacuna 3% a 46 kilos por habitante por año, todavía lejos de los más de 50 kilos que eran la norma hasta 2017.

También subió el consumo de carne porcina, en una tendencia estructural que llega a unos 22 kilos por persona por año desde 20,5 kilos en 2022 y 16 kilos en 2015. También se incrementa en forma importante el consumo de carne ovina, pero desde un nivel tan bajo que un aumento porcentualmente fuerte solo representa unos 400 gramos más consumidos anualmente: de 2,4 a 2,8 kilos por persona.

Este aumento, de todos modos, fue destacado por el presidente de Inac, Conrado Ferber, quien enfatizó el interés en sostener esta tendencia, y en que el instituto lidere en la materia, como forma de apoyar a un sector con números muy comprometidos por la caída internacional de los precios de la carne y también de la lana.

En síntesis, un año difícil que se cruza, con una competencia circunstancial de Australia, que complica tanto a las exportaciones de carne vacuna como ovina; y con una más estructural de Brasil, que obliga a pensar al sector hacia delante, mirando con nostalgia las referencias excepcionales de 2022, que no volverán al menos en 2024.

Aun así, el sector de la carne vacuna parece en condiciones de seguir aportando a la economía uruguaya más de US$ 2.000 millones cada año en divisas, y prolongar una trayectoria de crecimiento.